Projektentwicklermarkt 2022: Wende und Wandel gleichzeitig

Projektentwickler befinden sich im Zangengriff von Zinsanstieg, Inflation und Baukostenexplosion. Nach Jahren des Wachstums stockt der deutsche Projektentwicklungsmarkt. Unsere aktuellen Auswertungen zeigen: Der Gesamtmarkt der A-Städte geht vor allem im Wohnen deutlich zurück. Das verstärkt den Umland-Trend.

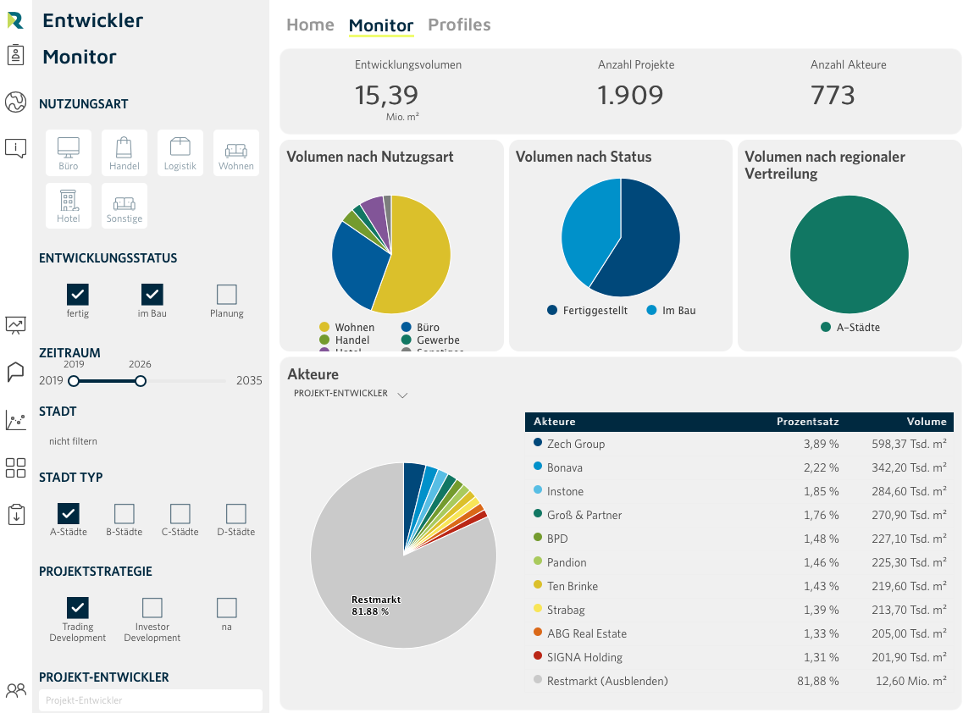

Steigende Zinsen und stark anziehende Baukosten erschweren das Geschäft der Projektentwickler deutlich. In den sieben deutschen A-Städten ging zwischen den Analysejahren 2021 und 2022 das Projektentwicklungsvolumen um 3,6 % zurück, vor allem im Wohnungsbau – dort waren es 7,6 %. So gut wie alle Nutzungsarten (Büro, Handel, Wohnen, sonstige) leiden unter unwirtschaftlichen Marktbedingungen wie begrenzten Erträgen bei Mieten und Preisen und weiterhin sehr stark steigenden Kosten bei den Bauleistungen.

Auf Finanzierungsseite zeigt sich, dass Banken bei Projektentwicklungen zurückhaltender geworden sind und mehr Eigenkapital fordern. Allgemein führen die erhöhten Risiken, etwa durch die enormen Steigerungsraten bei den Baukosten, und das deutlich gestiegene Zinsniveau zu wesentlich höheren Finanzierungskosten – und dies in einem Marktumfeld, das von Verunsicherung geprägt ist.

Trotz des Einbruchs in den sieben A-Städten Berlin, Hamburg, Köln, Düsseldorf, Stuttgart, Frankfurt und München entstehen mit 22,1 Mio. qm knapp ein Drittel der Projektfläche im weiterhin dominierenden Wohnsegment. 15,0 Mio. qm sind als Bürofläche kalkuliert, im Segment Handel kommen weitere 1,9 Mio. qm und für Hotels 2,7 Mio. qm Projektfläche hinzu.

Die einzelnen Städte werden weiterhin angeführt von Berlin mit 16,6 Mio. qm vor München (7,8 Mio. qm), Hamburg (7,2 Mio. qm), Frankfurt/Main (5,1 Mio. qm), Düsseldorf (3,6 Mio. qm), Köln (3,8 Mio. qm) und Stuttgart (2,2 Mio. qm).

Speckgürtel sind beliebte Wohnortstandorte

Im bundesweiten bulwiengesa-Monitoring von über 150 Projektentwicklern, den „Developer Profiles“, ist erkennbar, dass das Bauen im Umland von Metropolen eine wichtige Rolle für diese Unternehmen spielt. So entstehen rund 80 % der Logistikimmobilien dort und bis zu 27 % der neuen Wohnungen.

Hohe Grundstückpreise gepaart mit kommunalen Restriktionen lassen viele Projektentwickler in den Speckgürtel ausweichen. Dazu kommen Entwicklungen wie die zunehmende Heimarbeit, was diese Standorte auch für die Nutzer deutlich attraktiver macht. So beispielsweise für Berlin: Auch dort nimmt die Bedeutung des Speckgürtels weiter zu. Zum Wohnen ist Berlin vielen zu teuer geworden. Zudem werden längere Pendelwege in Kauf genommen, da mehr Menschen von zuhause aus arbeiten. So wird der Anteil der fertiggestellten Quadratmeter im Umland der Hauptstadtregion von 17 % im laufenden Jahr auf 36 % im Jahr 2026 steigen. Das geht aus der Vorausberechnung der Wohnprojektentwicklungen hervor. Dabei gibt es zwischen Stadt und Umland etwa in der Investorenstruktur erhebliche Unterschiede. So dominieren in beiden Teilmärkten private Investoren, in Berlin zu 67 %, doch im Speckgürtel sogar zu 92 %. Während aber in der Hauptstadt kommunale Wohnungsunternehmen 30 % des Marktes abdecken, sind es im Speckgürtel nur 5 %. Auch die Wohnungsstruktur unterscheidet sich: Eigentumswohnungen machen innerhalb Berlins 27 % aus, außerhalb nur 14 %. Auf den Mietwohnungsbau entfällt im Umland 32 % des Projektentwicklungsmarkts, in Berlin dagegen 60 %. Der Anteil des Mietwohnungsbaus in der Hauptstadt ist in den letzten Jahren nochmal deutlich gestiegen. Das liegt vor allem an den Aktivitäten der kommunalen Wohnungsunternehmen.

Deutlich sichtbar war in den vergangenen Jahren auch der Trend zu Stadtquartieren. Nach einer umfassenden Analyse dieses Marktes sind deutlich über 600 Projekte mit entsprechenden Ansätzen in Entwicklung. Demnach sind Quartiere stark auf die A-, aber auch auf die B-Städte konzentriert. Wegen ihrer absoluten Größe als Projektentwicklungsmarkt sind die A-Städte, allen voran Berlin, auch Zentren für Umnutzungen von Quartieren und Gebäuden. Knapp 8 % aller Projektentwicklungen in den A-Städten sind Umnutzungen.

Erweiterte Analysen für Projektentwicklermarkt jenseits der A-Städte

Die Ergebnisse zum Projektentwicklungsmarkt stammen aus einer Auswertung zum gesamtdeutschen Projektentwicklungsmarkt von bulwiengesa mit Unterstützung der BF.direkt AG.

Nach 15 Jahren Projektentwicklerstudie mit jährlichem Ergebnisbericht geht die Analyse der Projektentwicklungen ab 2022 online als interaktiver „Development Monitor“. Rankings und Marktstrukturen sind das ganze Jahr über verfügbar und können individuell analysiert werden. bulwiengesa recherchiert selbst die relevanten Informationen für die A-Städten sowie – neu – auch bundesweit. Unternehmen haben die Möglichkeit, die Recherchen im Rahmen eines Datenaustauschs zu kontrollieren und Projekte zu nennen.

Die „Developer Profiles“ sind ein Online-Katalog mit Informationen zu ausgewählten Projektentwicklern. Basis der Portfolioinformationen sind die Daten aus dem „Development Monitor“. Ergänzt werden diese durch qualitative Informationen der Unternehmen selbst zu Ankaufsprofil, strategischen Partnern, USP, ESG-Merkmalen, Exit-Strategie und Track Rekords.

Hinweis: Bei Fragen rund um den Development Monitor oder die Developer Profiles oder Interesse an einer Teilnahme wenden Sie sich an Björn Bordscheck, bordscheck@bulwiengesa.de

Ansprechpartner: Andreas Schulten, Generalbevollmächtigter bei bulwiengesa, schulten@bulwiengesa.de

Das könnte Sie auch interessieren

Für unser Magazin haben wir relevante Themen, häufig auf Basis unserer Studien, Analysen und Projekte, zusammengefasst und leserfreundlich aufbereitet. So ist ein schneller Überblick über Aktuelles aus der Immobilienbranche garantiert.

Marktberichte

Hier finden eine Übersicht zu den Marktberichten, die wir Ihnen von bulwiengesa zur Verfügung stellen können. Unser individueller Marktbericht liefert Ihnen eine kompakte, datenbasierte Analyse für Ihren Standort – erstellt von unseren Marktexperten auf Basis unserer Datenbank RIWISWenig Bewegung am deutschen Immobilienmarkt

Zum elften Mal präsentiert bulwiengesa die umfassende Analyse der deutschen Immobilienmärkte. Die Ergebnisse der diesjährigen 5% Studie zusammen mit ADVANT Beiten zeigen: Der deutsche Immobilienmarkt ist von einer weitgehenden Stagnation geprägt. Parallel dazu gewinnen Nischensegmente an Attraktivität. Der Markt belohnt zunehmend professionelles Asset-Management und Spezialkenntnisse – ein Trend, der die Spreu vom Weizen trenntGrundlagenstudie "Werte schaffen durch Bildungsimmobilien" analysiert zukunftsfähige Assetklasse

In der heute veröffentlichten Analyse beleuchtet bulwiengesa das Potenzial von Bildungsimmobilien wie Kitas, Schulen und Hochschulen. Die Studie positioniert diese bislang unterschätzte Assetklasse an der Schnittstelle von öffentlicher Infrastruktur und privatem Kapital – mit klarem ESG-Fokus und Impact-Investment-Potenzial.Interessante Publikationen

Hier finden Sie Studien und Analysen, die wir teilweise im Kundenauftrag erstellt haben oder in Eigenregie auf Basis unserer Daten und Martexpertise. Viele können Sie kostenfrei hier herunterladen und lesen.