Runter vom Wachstumspfad?

Logistikimmobilien als Stabilitätsgarant in der Krise – so die Story der letzten Jahre. Was ist noch dran? Klar ist, dass das Mietwachstum auch unter guten Bedingungen begrenzt ist. Und eine „gute Lage“ nicht mehr das ist, was sie mal war.

Aktuell befinden wir uns in einem Stadium, das von vielen als Zeitenwende bezeichnet wird. Der jahrelange, steile und gerade verlaufende Wachstumspfad hat im Verlauf des Polykrisenjahres 2022 und zu Beginn des Jahres 2023 auch in der Logistikimmobilienbranche ein jähes Ende gefunden. Oder hat er es in Wahrheit nicht?

Die Zahlen für das Jahr 2022 lesen sich grundsätzlich noch sehr gut. Zwar wurde auf dem Investmentmarkt das Rekordvolumen des Vorjahres nicht ganz erreicht, hinsichtlich des Fertigstellungsvolumens konnte jedoch mit rd. 6 Mio. qm fertiggestellter Logistikfläche ein Höchstwert im betrachteten Zeitraum seit 2017 ermittelt werden.

Aufgrund gestiegener Finanzierungs- und Baukosten sowie großer Unsicherheiten bezüglich der Energiekosten und eines möglichen Nachfragerückgangs (beispielsweise aus dem verarbeitenden Gewerbe) im Zuge konjunktureller Eintrübung wurde insbesondere für das letzte Quartal ein Einbruch der Fertigstellungszahlen befürchtet, der sich jedoch nicht bewahrheitet hat.

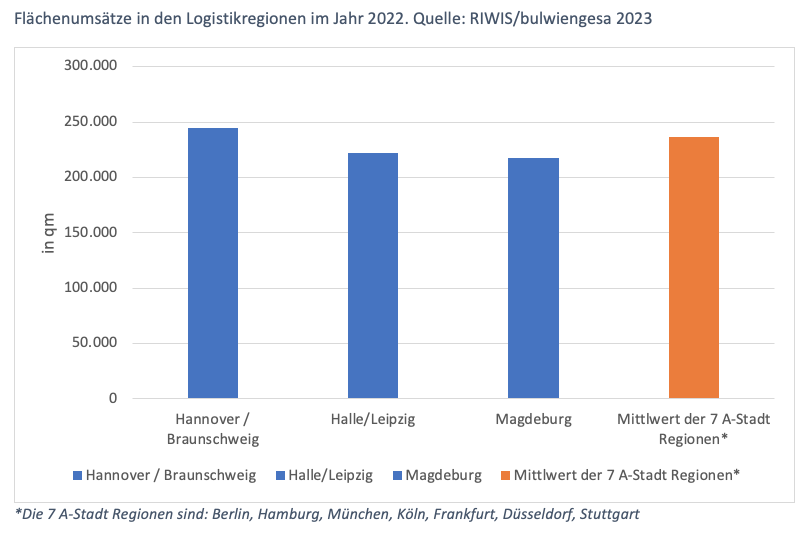

Besonders fertigstellungsstark waren dabei im Jahr 2022 die Regionen Berlin (507.000 m2), Hamburg (409.000 m2) und die Region Hannover/Braunschweig (381.000 m2). Auffällig ist zudem, dass auch einige Logistikregionen im Osten der Republik wie Halle/Leipzig A4 Thüringen und etwa Magdeburg unter den Regionen mit den höchsten Flächenneuzugängen zu finden sind und eine positive Entwicklung nehmen.

Sollten die derzeitig geplanten Projekte kurzfristig realisiert werden, könnte das Jahr 2023 erneut ein Rekordjahr werden. Allerdings liegt hier die Betonung sehr stark auf „könnte“. Denn, während sich der Markt insgesamt im Jahr 2022 diesem Umfeld gegenüber noch vergleichsweise resilient dargestellt hat, ist aktuell zu beobachten, dass viele Projektentwickler von Logistikimmobilien geplante Projekte aufschieben oder absagen. Insbesondere potenzielle Verkäufer von Grundstücken sind derzeit noch nicht bereit, die für rentable Entwicklungen notwendigen Preisabschläge in Kauf zu nehmen. Häufig wird hier auf Zeit gespielt, in der Hoffnung, dass steigende Mieterwartungswerte den Preisdruck auf die Grundstücke für Projektentwickler verringert.

Zudem haben sich durch die Zinswende zunehmend restriktivere Finanzierungsbedingungen eingestellt, die dazu führen, dass geplante Projektentwicklungen neu kalkuliert werden müssen und spekulative Entwicklungen von Logistikprojekten kaum finanziert werden.

Unabhängig davon, ob diese Strategie langfristig zum Ziel führt, bewirkt sie im Status quo eine deutliche Verzögerung des Projektentwicklungsgeschäfts für Logistikimmobilien, die den nachfrageseitigen Druck auf die Entwicklung neuer Flächen (mindestens kurzfristig) zusätzlich erhöhen wird. Und das, wo der Nachfrageüberhang insgesamt in Deutschland schon marktprägend ist und die Mieten in Höhen treibt, die vor ein paar Jahren noch vergleichsweise utopisch erschienen.

Pandemie, Energiekrise und inflationsbedingte wirtschaftliche Unsicherheiten beschleunigen diesen Prozess nochmals deutlich. Als Folge ist ein Zurückholen der vormals abgewanderten Produktionsaktivitäten näher an die europäischen Heimatmärkte ein adäquater Ansatz, um die Störanfälligkeit der Lieferketten zu reduzieren. Gleichermaßen verschieben sich damit auch die Logistikketten. Eine Abkehr vom Just-in-Time-Konzept induziert auch einen erhöhten Bedarf an Lagerhaltung mit erhöhtem Flächenbedarf, der verschärfend auf den ohnehin schon deutlichen Nachfrageüberhang nach Logistikflächen wirkt.

Das jahrzehntelange Paradigma „Lage, Lage, Lage“ weicht sukzessive auf

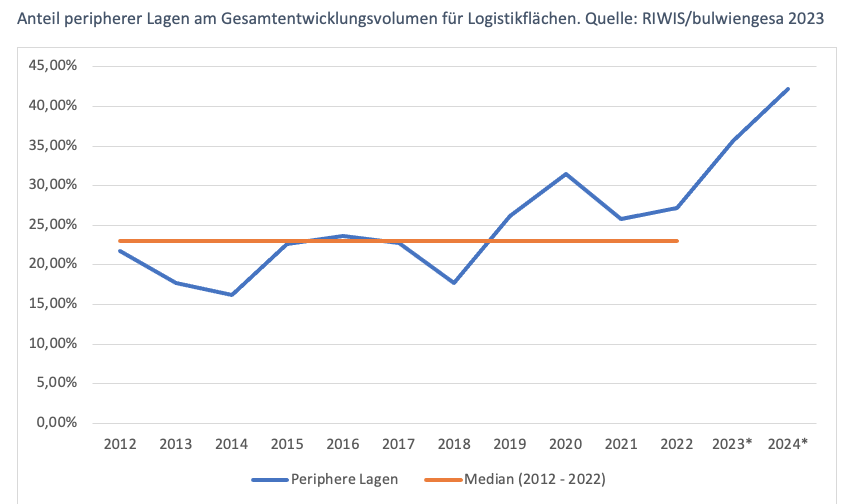

Der deutlich erhöhte Nachfragedruck hat zudem einen weiteren Effekt. Periphere Lagen gewinnen deutlich an Bedeutung. Unlängst fiel in einem Gespräch mit einem Marktakteur der Satz: „Für eine moderne Halle, Photovoltaik auf dem Dach und auch sonst ESG-Konform, bekommen wir im aktuellen Marktumfeld mindestens 7,00 Euro den Quadratmeter, egal wo die Halle steht“. Zugegeben, der Satz ist sicherlich etwas zugespitzt, zeigt aber auch einen Trend, der sich auch in den Zahlen deutlich ablesen lässt. Verfügbarkeit der Flächen (häufig in peripheren Lagen noch gegeben) und Energieeffizienz/ESG-Konformität (insbesondere um Objekte investmentfähig zu halten mittlerweile essenziell) sind bisweilen bedeutender als die Nähe zur Metropole, respektive zur Zugehörigkeit zu einer Logistikregion. Gegenüber einem Anteil von 23 %, den periphere Lagen im Gesamtentwicklungsvolumen im langjährigen Mittel (2012 – 2022) innehaben, zeigt insbesondere die Pipeline hier einen sehr deutlichen Trend auf.

Gleichermaßen zeigt sich diese Verschiebung der Nachfrage auch bei der Betrachtung der Flächenumsätze in den Logistikregionen Deutschlands. Vormalige Regionen der „Second Tier Standorte“ können einen Flächenumsatz auf sich vereinigen, der den mittleren Umsätzen der A-Standorte gleichkommt.

Was bringt die Zukunft?

Betrachtet man den Gesamtrahmen, so sind die Grundvoraussetzungen für den Logistikimmobilienmarkt weiterhin rosig. Es existiert ein deutlicher Nachfrageüberhang nach modernen Flächen, der sich in den nächsten Jahren voraussichtlich eher noch verschärft, als dass er abnimmt. Vor dem Hintergrund immer restriktiver werdender Neuflächenausweisung rücken Brownfield-Entwicklungen verstärkt in den Fokus der Entwickler. Der hohe Nachfragedruck bei knappem Angebot triebt die Mieten aktuell stark in die Höhe. Ein Trend, der sich auch perspektivisch fortsetzen wird. Gleichwohl bleibt die Frage, wann hier für die Nutzer der Immobilie Werte erreicht werden, die nicht über Kostensteigerungen an die Endkunden weitergegeben werden können. Ein unendliches Mietwachstum, da sind sich die Marktakteure einig, kann und wird es nicht geben. Wo genau allerdings das Maximum liegen könnte, vermag bis dato niemand abzuschätzen.

Auf dem Investment- und Entwicklungsmarkt ist davon auszugehen, dass die Ruhe anhält bis absehbar ist, dass sich Inflation und Finanzierungskosten auf einem stabilen Niveau einpendeln. Erst wenn hier eine seriöse Kalkulation für die Marktakteure möglich wird, finden sich wieder Käufer und Verkäufer und auch der Markt wird wieder deutlich Schwung aufnehmen.

Durch den hohen Nachfragedruck und die steigenden Mieten bieten sich gleichwohl auch im derzeitigen Marktumfeld Opportunitäten für Marktakteure, um „gegen den Strom zu schwimmen“. Sie sind aber rarer geworden und die Kalkulationen lassen weniger Spielraum für Fehler.

Hinweis: Der Artikel ist erstmals erschienen in der DVZ Deutsche Verkehrs-Zeitung vom 19.4.2023.

P.S.: Durch großen Research-Aufwand unseres Teams wurde unser Datenspektrum zu Logistikimmobilien erheblich erweitert. In RIWIS sind mittlerweile verschiedene Daten wie Mietzeitreihen, Fertigstellungsvolumina oder Gesamtbestände für die 28 von bulwiengesa abgegrenzten Logistikregionen verfügbar.

Ansprechpartner: Felix Werner, Senior Consultant im Bereiche Logistikimmobilien bei bulwiengesa, werner@bulwiengesa.de

Das könnte Sie auch interessieren

Für unser Magazin haben wir relevante Themen, häufig auf Basis unserer Studien, Analysen und Projekte, zusammengefasst und leserfreundlich aufbereitet. So ist ein schneller Überblick über Aktuelles aus der Immobilienbranche garantiert.

Light Industrial im Fokus: Flexible Flächen für Zukunftsbranchen

Nach dem ersten Teil unserer gemeinsamen Kurzstudie mit der Berlin Hyp zur Assetklasse Industrial mit Schwerpunkt Logistik widmet sich Teil 2 dem Subtyp Light Industrial. Die Studie „Light Industrial im Fokus: Marktumfeld, Standorte und Zukunftschancen“ zeigt, warum dieses Segment zunehmend strategische Bedeutung gewinntStrategischer Ausbau: DKB wird Partner für den Development Monitor

bulwiengesa erweitert das Partnernetzwerk für den Development Monitor: Mit der Deutschen Kreditbank AG (DKB) gewinnt die marktführende Plattform für Projektentwicklungen einen starken strategischen Partner. Gemeinsam mit dem BFW wird künftig ein besonderer Fokus auf die Themen Baukosten, Qualität und Finanzierung gesetzt, um die Marktberichterstattung in RIWIS weiter zu vertiefenNachhaltigkeit im Fokus: Digitale Instrumente für das zirkuläre Bauen

Der gewerbliche Immobilienmarkt in Berlin bleibt anspruchsvoll. Der Marktbericht 01/2026 der Berliner Sparkasse und bulwiengesa beleuchtet daher digitale Instrumente wie den digitalen Gebäudezwilling und den Gebäuderessourcenpass, die eine lebenszyklusübergreifende Datenerfassung und -analyse ermöglichenInteressante Publikationen

Hier finden Sie Studien und Analysen, die wir teilweise im Kundenauftrag erstellt haben oder in Eigenregie auf Basis unserer Daten und Martexpertise. Viele können Sie kostenfrei hier herunterladen und lesen.