Wie vor dem Boom: Hotel-Investments brauchen Spezialisten

Wie geht es weiter mit dem Hotelneubau in Deutschland? Von den für 2021 prognostizierten 34.000 Zimmern wurden bis Februar 2021 erst 680 fertiggestellt. Das ergab die Hotelstudie für unseren Kunden benchmark. Die Bauaktivität verlagert sich weiter auf B- und C-Standorte sowie touristisch geprägte Regionen. Auch Longstay-Konzepte profitieren.

Wie geht es weiter mit dieser aufstrebenden Assetklasse, die vor Corona bei Projektentwicklern und Investoren hoch in der Gunst stand und nun einen Dämpfer erhalten hat? Einige Hotelentwickler wollen Nutzungsänderungen vornehmen und z. B. Büroflächen statt Hotelzimmer bauen. Andere setzen seit geraumer Zeit vermehrt auf den Bau von Serviced-Apartments, die besser durch die Krise zu kommen scheinen als klassische Vollhotels. Viele sehen zudem in der Ferienhotellerie, die sich schon während der Finanzkrise wesentlich robuster als die Stadthotellerie erwies, gute Entwicklungschancen. Projektentwickler suchen nach nachhaltigen Lösungen. Angesichts dessen sortiert sich der Hotelentwicklungsmarkt gerade neu.

Aktuell entwickelt sich der Hotelmarkt wieder zu dem, was er vor einigen Jahren bereits war: ein Markt für Spezialisten. Die deutschlandweite Studie für benchmark. REAL Estate basiert auf einer Analyse der Bautätigkeit im Hotelsegment für Neubauten mit mindestens 40 Zimmern.

Das sind die zentralen Ergebnisse:

Deutlicher Rückgang des Fertigstellungsvolumens

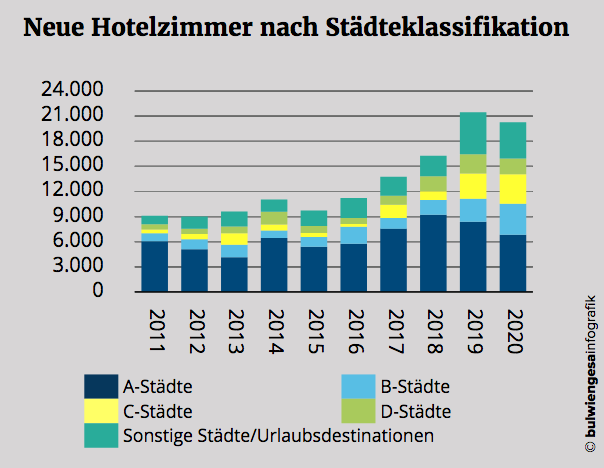

Die Anzahl der fertiggestellten Hotelzimmer ist von rund 21.500 Zimmer im Jahr 2019 auf 20.277 Zimmer in 2020 zurückgegangen. 2021 könnte das Fertigstellungsvolumen weiter sinken. So wurden von den ursprünglich für dieses Jahr prognostizierten 34.000 Zimmern bis Februar 2021 erst 680 fertiggestellt.

Bauaktivität verlagert sich weiter

Wie schon 2019 entstanden die meisten Hotelzimmer 2020 nicht mehr in den A-Städten. B-, C-, D- und Urlaubsstandorte haben ihren Marktanteil ausgebaut. Künftig werden Hotelneuentwicklungen in deutschen Urlaubsregionen noch stärker in den Fokus der Entwickler rücken. Dies geht potenziell zu Lasten der Stadt-, Messe- und Flughafenstandorte, die durch die Pandemie stark betroffen sind. Etwa jedes zehnte in Planung bzw. im Bau befindliche Hotel mit voraussichtlicher Fertigstellung bis Ende 2022 befindet sich in einer Urlaubsregion. Schließt man die sonstigen Städte in die Berechnung ein, liegt im Jahr 2022 bereits jedes vierte geplante Hotelzimmer außerhalb der A- bis D-Städte.

Positive Entwicklung für Midscale-Hotellerie und Longstay-Konzepte

Rund 83 Prozent aller neu entstandenen Hotelzimmer zwischen 2019 und 2020 entfallen auf die Midscale- und Upscale-Hotellerie. Zimmer in Budget-Hotels kommen auf 15 Prozent Marktanteil, während Luxuszimmer nur knapp zwei Prozent ausmachen. Longstay-Konzepte sind beliebt: 2020 beträgt der Anteil an Longstay-Zimmern an allen fertigstellten Hotelzimmern 15,8 Prozent.

Rebranding statt Neubau

Übernahmen und Marktbereinigungen sind in der Wachstumsstrategie kapitalstarker Betreiber aktuell das Mittel zur Wahl. Erst kürzlich übernahmen beispielsweise B&B die Leto-Hotelgruppe und Whitbread einige Hotels von Centro.

Und künftig? Das Entwicklungsvolumen wird rückläufig sein, schon jetzt werden Projekte zurückhaltender geplant und teilweise verworfen. Eine entscheidende Rolle wird dabei in der zurückhaltenden Finanzierungsbereitschaft der Banken gesehen. In Teilmärkten gibt es weiterhin Potenzial für lohnende Investments; insbesondere im Bereich Serviced Apartments, Longstay-Konzepten sowie in der Ferienhotellerie lassen sich nachhaltige Projekte realisieren. Allerdings wird auch mit einem zunehmenden Verdrängungswettbewerb gerechnet. Der Neubau verdrängt in der Regel veraltete Hotellerie mit schwächeren Standortbedingungen. Gerade viele private Hotelbetreiber können die wirtschaftlichen Auswirkungen der Pandemie nicht verkraften. Das wird eine Lücke hinterlassen, die Projektentwickler zusammen mit expandierenden Hotelketten schließen können.

Hinweis: Die Studie können Sie auf der Website von benchmark. REAL Estate herunterladen.

Ansprechpartnerin:

Andrea Back-Ihrig

Prokuristin und Partnerin bei bulwiengesa

back@bulwiengesa.de

Das könnte Sie auch interessieren

Für unser Magazin haben wir relevante Themen, häufig auf Basis unserer Studien, Analysen und Projekte, zusammengefasst und leserfreundlich aufbereitet. So ist ein schneller Überblick über Aktuelles aus der Immobilienbranche garantiert.

Strategischer Ausbau: DKB wird Partner für den Development Monitor

bulwiengesa erweitert das Partnernetzwerk für den Development Monitor: Mit der Deutschen Kreditbank AG (DKB) gewinnt die marktführende Plattform für Projektentwicklungen einen starken strategischen Partner. Gemeinsam mit dem BFW wird künftig ein besonderer Fokus auf die Themen Baukosten, Qualität und Finanzierung gesetzt, um die Marktberichterstattung in RIWIS weiter zu vertiefenDevelopment Monitor: Ende der Talsohle erreicht – Wohnungsbau erwartet ab 2027 wieder Wachstum

Auf Basis der Daten aus unserem aktuellen Development Monitor beleuchten wir die Trends auf dem Projektentwicklermarkt zum Jahresstart 2026. Gemeinsam mit unserem Kooperationspartner BFW und Experten der BayernLB sowie DKB haben wir im heutigen Webinar analysiert, warum trotz niedriger Fertigstellungszahlen wieder vorsichtiger Optimismus einkehrtMicro-Living im Wandel: Neue Erkenntnisse aus dem 12. Marktbericht

Konstante Nachfrage trifft auf steigende Kosten – der aktuelle Marktbericht der Initiative Micro-Living zeigt ein Segment im Spannungsfeld zwischen Stabilität und neuen HerausforderungenInteressante Publikationen

Hier finden Sie Studien und Analysen, die wir teilweise im Kundenauftrag erstellt haben oder in Eigenregie auf Basis unserer Daten und Martexpertise. Viele können Sie kostenfrei hier herunterladen und lesen.