Chart des Monats Juni: Weniger Projektentwicklungen

In den sieben A-Städten beträgt das Projektvolumen jetzt nur noch 46,2 Mio. qm. Das entspricht einem Rückgang um 3,6 Prozent im Vergleich zum ersten Corona-Jahr 2020. Vor allem das Trading Development ist auf Talfahrt, während Bestandshalter fleißig weiterbauen und -planen.

Im Trading-Development – also den Entwicklungen mit Verkaufsabsicht für das Projekt – geht die Talfahrt weiter. Mit minus 8,3 % ist der bisher stärkste Rückgang nach der Finanz- und Schuldenkrise gemessen worden. Dies zeigt eine aktuelle Auswertung aus dem Development Monitor.

Aktuell verhalten sich viele Marktteilnehmer abwartend, beobachten die Situation und verschieben Entscheidungen über Projekte. Vor allem die Banken sind sehr zurückhaltend. Die Zinsentwicklung wird den Markt wieder nutzerorientierter und weniger kapitalmarktorientiert prägen.

Der Rückgang im Trading Development in den sieben A-Städten Berlin, Hamburg, München, Frankfurt, Köln, Düsseldorf und Stuttgart kommt nicht überraschend, sondern hat sich in den letzten Jahren bereits abgezeichnet, wie das Chart des Monats zeigt. Abwanderungen in die Speckgürtel der Metropolen, geringe Grundstücksverfügbarkeit und entsprechend hohe Grundstückskosten zeigen Wirkung.

In den sieben A-Städten Berlin, Hamburg, Köln, Düsseldorf, Stuttgart, Frankfurt und München ging allein das Trading-Development-Volumen über alle Segmente auf 24,4 Mio. qm zurück. Das entspricht gegenüber dem Höchstwert von 2019, als noch 28,5 Mio. qm in Entwicklung waren, sogar einem Rückgang von über 14 %. Den Markt für Trading Developments dominieren weiterhin Wohnprojektflächen – gefolgt von Büros und Handelsflächen – und vornehmlich überregional agierende Projektentwickler.

Die Investor Developments, also Entwicklungen für den eigenen Bestand, sind übrigens nicht zurückgegangen; lediglich das Wachstum hat sich abgeflacht. Gerade kommunale Wohnungsbauunternehmen setzen ihre Bautätigkeit trotz gestiegener Kosten und wirtschaftlicher Unsicherheiten fort.

Ansprechpartner: Sven Carstensen, Vorstand bei bulwiengesa, carstensen@bulwiengesa.de

Das könnte Sie auch interessieren

Für unser Magazin haben wir relevante Themen, häufig auf Basis unserer Studien, Analysen und Projekte, zusammengefasst und leserfreundlich aufbereitet. So ist ein schneller Überblick über Aktuelles aus der Immobilienbranche garantiert.

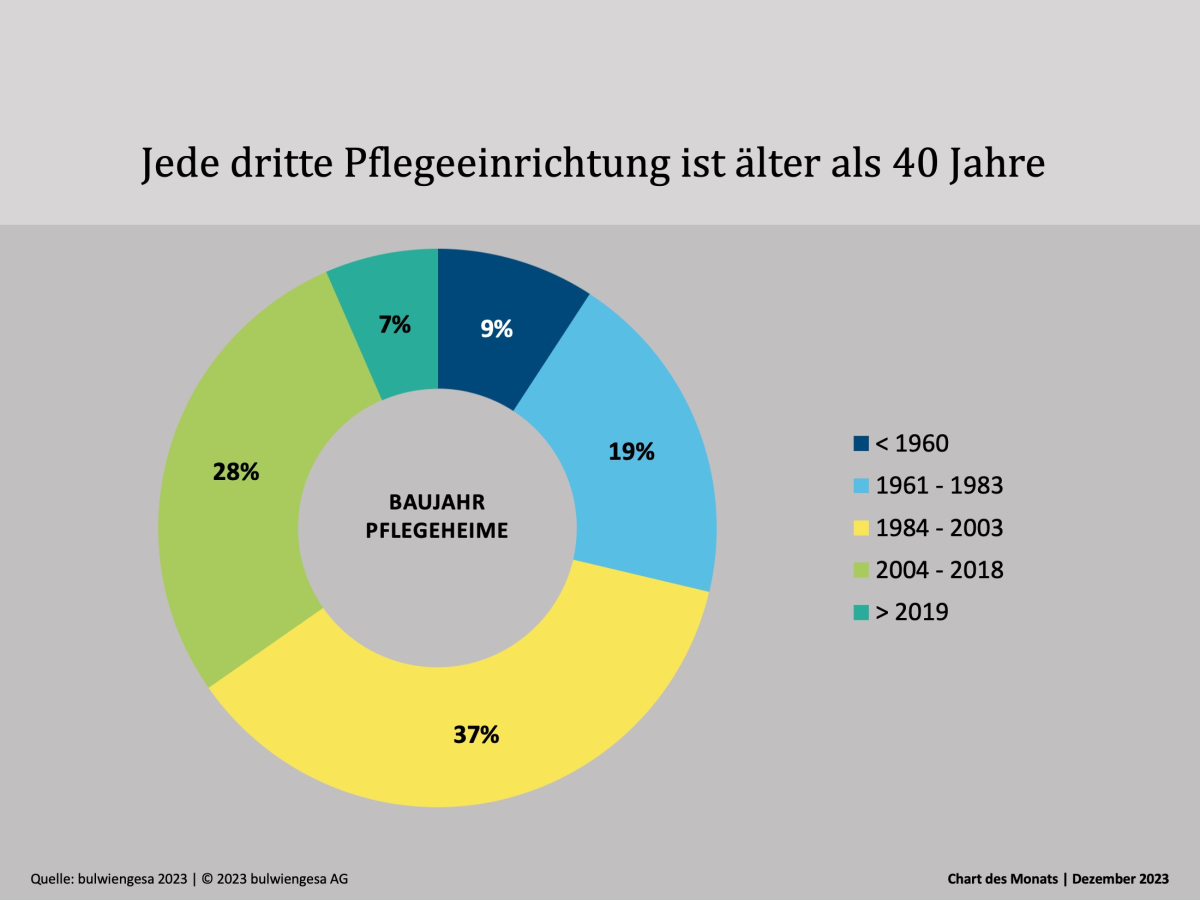

Chart des Monats Dezember: Neue Pflegeimmobilien braucht das Land

Viele Pflegeheime sind nicht mehr zeitgemäß. Die Baustandards haben sich grundlegend verändert, längst möchte niemand mehr „Verwahranstalten“. Daher muss bei der Planung der Pflegeinfrastruktur nicht nur der zusätzliche Bedarf an Pflegeplätzen, sondern auch der Substitutionsbedarf berücksichtigt werden.Chart des Monats November: Top-Büros sind weiter nachgefragt

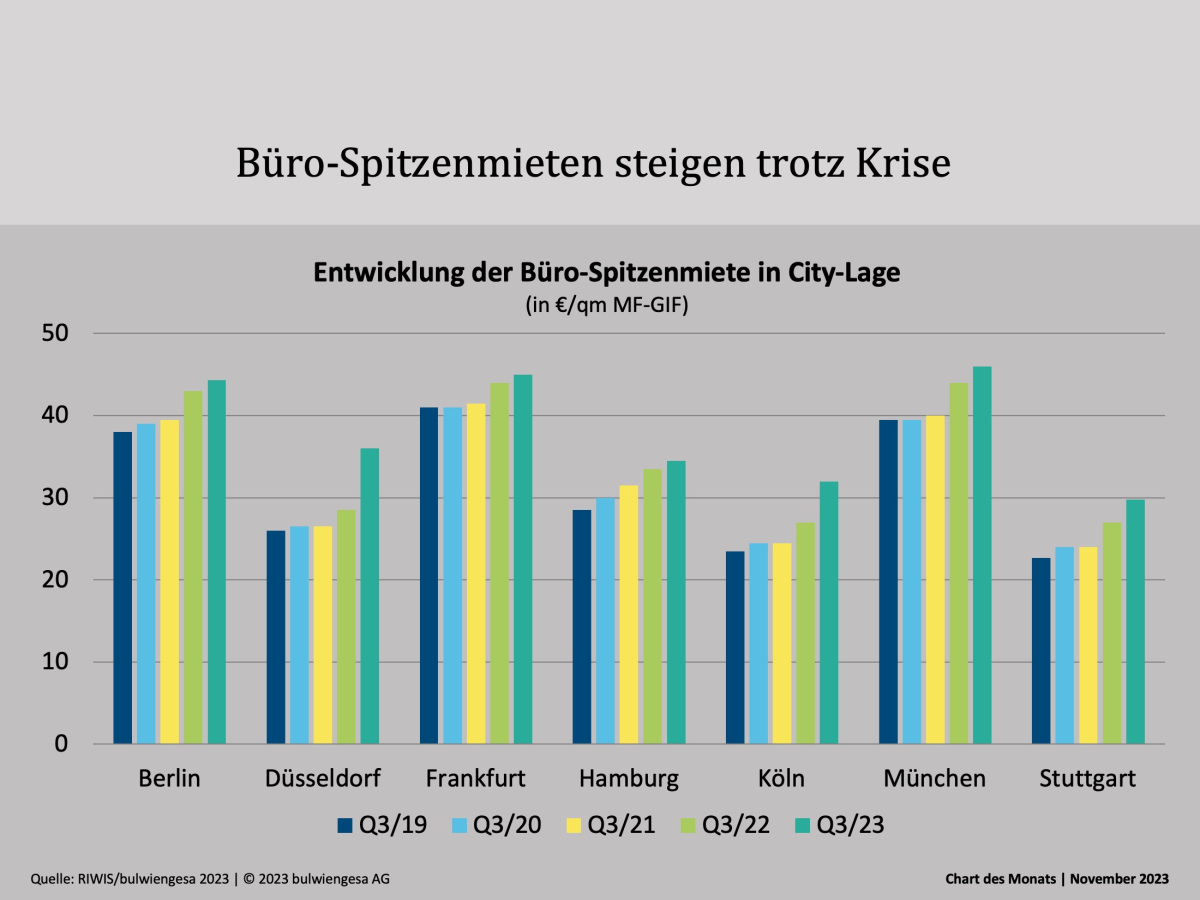

Der Büro-Leerstand in den sieben A-Städten nimmt zu. Nach klassischer ökonomischer Logik müssten die Mieten also sinken. Doch unsere Quartalszahlen zeigen: Die Spitzenmieten steigen noch immerChart des Monats Oktober: Boom der Randlagen

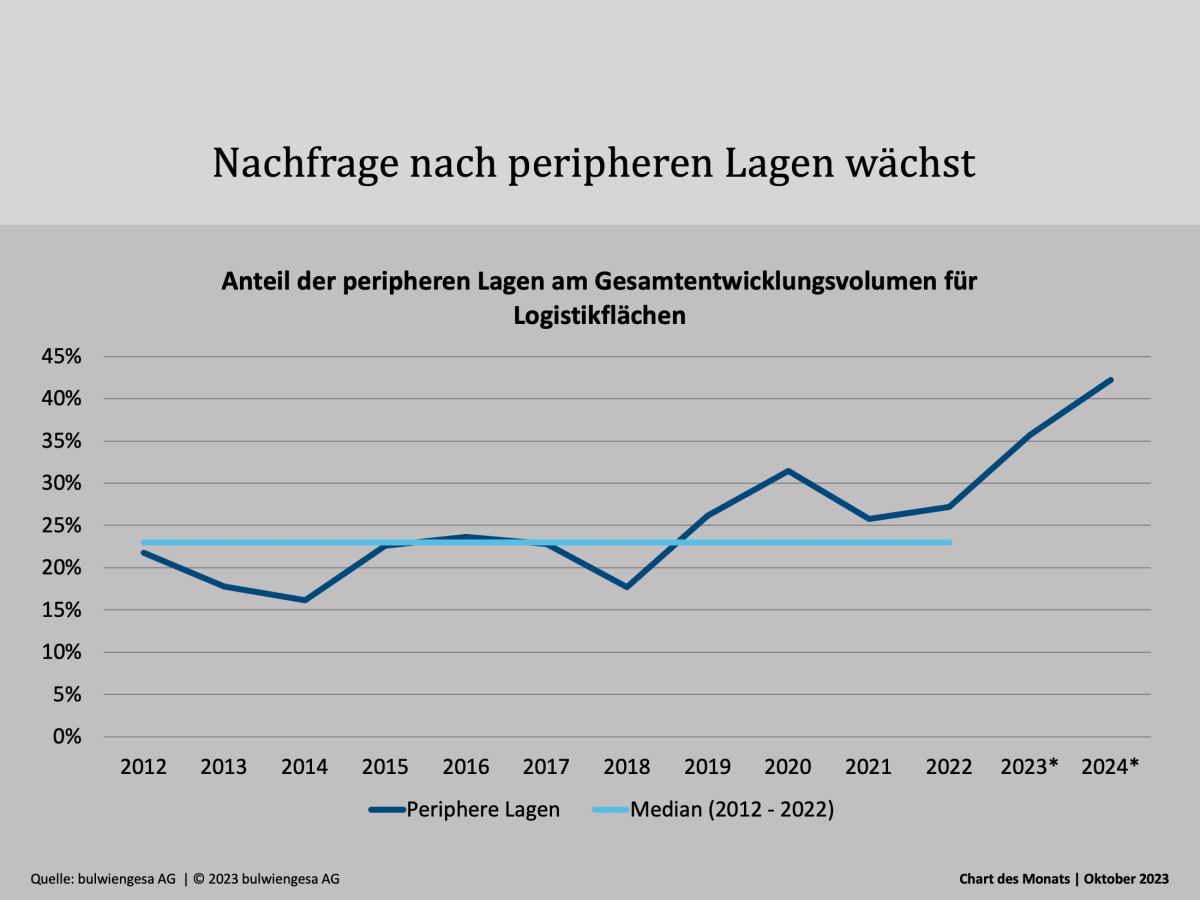

Die gerade publizierte Studie „Logistik und Immobilien 2023“ zeigt: Vormalige Regionen aus der „zweiten Reihe“ sind immer stärker nachgefragt – selbst diejenigen außerhalb der klassischen Logistikregionen. Und der Trend setzt sich fortInteressante Publikationen

Hier finden Sie Studien und Analysen, die wir teilweise im Kundenauftrag erstellt haben oder in Eigenregie auf Basis unserer Daten und Martexpertise. Viele können Sie kostenfrei hier herunterladen und lesen.