Beständig bis verzweifelt

Scheinbar kann nichts den heimischen Immobilienmarkt erschüttern – Deutschland ist und bleibt the place to be für Investoren. Vor allem Wohnungen, Logistikimmobilien und Büros in Top-Lagen werden beständig bis beinahe verzweifelt nachgefragt. In anderen Segmenten sind die Risikoaufschläge dagegen weiter gestiegen. Die aktuelle 5 %-Studie zeigt die Renditepotenziale.

Die 5 %-Studie bietet seit 2015 einen kompakten Marktüberblick und liefert einen neuen Ansatz bei der Beschreibung von Immobilienmärkten. Anhand eines dynamischen Modells ermittelt die Studie die wahrscheinliche interne Verzinsung (IRR) einer Investition bei einer angenommenen Haltedauer von zehn Jahren. Damit können jährliche Renditen für Investitionen berechnet und die Ertragsaussichten verschiedener Assetklassen gegenübergestellt werden.

Am 02. November 2021 haben wir die aktuelle Studie gemeinsam mit Klaus Beine, Rechtsanwalt und Notar beim langjährigen Studienpartner ADVANT Beiten, Karin Groß, Leiterin Portfoliomanagement bei der Ärzteversorgung Westfalen-Lippe sowie Ellen Heinrich, Projektleiterin und ESG-Beauftragte bei bulwiengesa, vorgestellt und diskutiert.

Die Aufzeichnung des Webinars können Sie sich hier ansehen:

Die wichtigsten Ergebnisse ...

Wohnungsmarkt

Der Wohnungsmarkt ist nach wie vor stabil, aber von einigen Unsicherheiten geprägt. Auch wenn der Mietendeckel in Berlin vorerst gescheitert ist, wird die neue Bundesregierung die bestehenden Bundesgesetze wohl ergänzen oder ausdehnen, um den Mietmarkt weiter zu regulieren. Zudem ist mittelfristig mit einer Zinswende zu rechnen. Trotz hoher Investmentnachfrage erwartet bulwiengesa aufgrund steigender Zinsen einen leichten Rückgang der Kaufpreisfaktoren für Bestandsmehrfamilienhäuser. Dennoch wird das Niveau nicht unter die Werte von 2020 fallen, der Markt bleibt sehr vital.

Die IRR-Spannen in der aktuellen Studie sind auf Basis der bestehenden gesetzlichen Gegebenheiten errechnet worden – sollte es zu weiteren Verschärfungen kommen, wirken sich diese negativ auf die erzielbaren Renditen aus. Für Wohnen in A-Märkten liegt die Spanne bei 1,9 % bis 2,5 %.

Mittelfristig schätzen wir die Risiken für Wohnimmobilien angesichts steigender Renditen für Alternativinvestments mittelfristig etwas höher ein als in den vergangenen Jahren. Zudem ist die Mieterhöhungsfantasie geringer geworden. Regulierende Eingriffe wie die Absenkung der Modernisierungsumlage, die Einschränkungen bei der Umwandlung von Miet- in Eigentumswohnungen sowie die voraussichtliche Teilung der CO2-Umlage tragen dazu bei.

Logistik

Logistikimmobilien zählen zu den Assetklassen, die von der Corona-Krise und den sich ändernden Verbrauchergewohnheiten stark profitierten. Logistikimmobilien bleiben die Lieblinge der Investoren. Hier wird auch mittel- bis langfristig eine steigende Nachfrage erwartet, was sich bei einem limitierten Angebot positiv auf die Mietentwicklung auswirkt. Sie haben sich zudem als eigenständige Assetklasse etabliert. Dadurch ist eine hohe Transaktionsnachfrage auch in schwächeren Marktphasen gegeben. Die Robustheit stellen sie derzeit unter Beweis.

Bei der Performancebetrachtung stehen erhöhte Inflationserwartungen und Mietsteigerungspotenziale sinkenden Anfangsrenditen gegenüber. Das Renditepotenzial ist daher vergleichsweise hoch. Für moderne Logistikimmobilien liegt die IRR-Spanne bei 3,2 bis 4,6 % und damit nahezu unverändert im Vergleich zum Vorjahr.

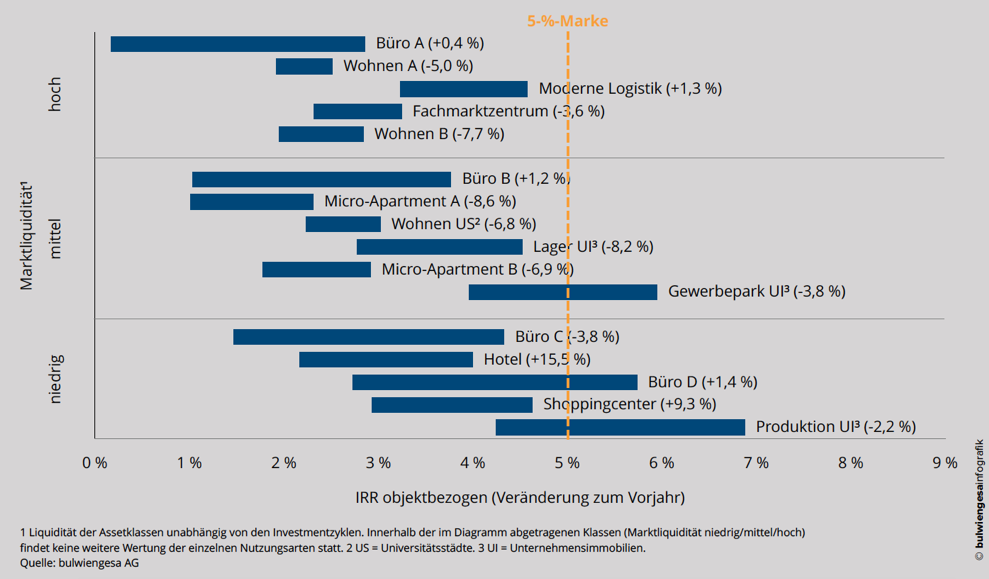

Abbildung: Core-Matrix

Einzelhandel

Die Schere bei der Investmentnachfrage nach Einzelhandelsprodukten öffnet sich weiter: Immobilien, die einen Schwerpunkt im periodischen Bedarf haben, sind weiterhin sehr beliebt, die Ankaufsrenditen haben erneut nachgegeben. Stabile bis steigende Mieterwartungen, in der Regel langlaufende Mietverträge und eine Verbrauchernachfrage, die sich insbesondere auch im Corona-Lockdown als sehr robust erwiesen hat, sprechen für diese Assetklasse. So sind mit 2,3 % bis 3,2 % für Fachmarktzentren sichere Renditen erzielbar; im Vergleich zur letzten Studie ist das ein Rückgang.

Auf der anderen Seite ist bereits weit vor der Corona-Pandemie die Nachfrage nach Investitionen in Shoppingcenter stark gesunken. In vielen Objekten ist noch nicht klar, ob es zu weiteren Mietsenkungen kommen wird – dies betrifft insbesondere auch die Flächen jenseits des Erdgeschosses. Die Renditespanne liegt bei Shoppingcentern derzeit bei 2,9 % bis 4,6 % und ist gegenüber dem Vorjahr (2,5 bis 4,3 %) noch einmal gestiegen.

Büromarkt

Trotz Krise hat sich der gewerbliche Investmentmarkt als robust erwiesen, Büros waren weiterhin eine eher gefragte Assetklasse. Die durchschnittlichen Nettoanfangsrenditen über alle A-Städte lagen erneut bei 2,8 %. Weil die Rahmenbedingungen auf den Kapital- und Anlagemärkten sowie den Büromärkten gut sind, werden die Renditen auch 2021 unter Druck bleiben.

Der Core-Bereich – also langfristig vermietete Immobilien in nachgefragten Lagen – im Bürosegment steht hoch in der Gunst der Investoren. Hier sind sie bereit, auch mit geringen bis sehr geringen Renditeerwartungen (IRR) zu investieren – die Spanne liegt bei 0,2 % bis 2,9 %. Trotz der höheren Inflationserwartungen, die zu einer dynamischeren Entwicklung der Bestandsmieten führen, sind hier kaum Steigerungen im Vergleich zur letzten Studie zu erkennen.

Der Renditedruck bleibt weiter enorm hoch. Daher haben auch die kleineren Büromärkte nicht an Attraktivität verloren. So sind bei den D-Städten im Core-Bereich IRR's von 2,7 % bis zu 5,7 % erzielbar. Investoren brauchen hier jedoch sehr gute regionale Kenntnisse. Auch ist die Anzahl der Angebote in diesen Städten eher gering. Mit Preisabschlägen ist dagegen bei opportunistischen Investments zu rechnen, die aufgrund ihrer Renditeerwartung in den vergangenen Jahren verstärkt an Bedeutung gewonnen haben.

Ansprechpartner:

Sven Carstensen

Vorstand

carstensen@bulwiengesa.de und

Anna Wolfgarten

Junior Consultant

wolfgarten@bulwiengesa.de

Das könnte Sie auch interessieren

Für unser Magazin haben wir relevante Themen, häufig auf Basis unserer Studien, Analysen und Projekte, zusammengefasst und leserfreundlich aufbereitet. So ist ein schneller Überblick über Aktuelles aus der Immobilienbranche garantiert.

Strategischer Ausbau: DKB wird Partner für den Development Monitor

bulwiengesa erweitert das Partnernetzwerk für den Development Monitor: Mit der Deutschen Kreditbank AG (DKB) gewinnt die marktführende Plattform für Projektentwicklungen einen starken strategischen Partner. Gemeinsam mit dem BFW wird künftig ein besonderer Fokus auf die Themen Baukosten, Qualität und Finanzierung gesetzt, um die Marktberichterstattung in RIWIS weiter zu vertiefenNachhaltigkeit im Fokus: Digitale Instrumente für das zirkuläre Bauen

Der gewerbliche Immobilienmarkt in Berlin bleibt anspruchsvoll. Der Marktbericht 01/2026 der Berliner Sparkasse und bulwiengesa beleuchtet daher digitale Instrumente wie den digitalen Gebäudezwilling und den Gebäuderessourcenpass, die eine lebenszyklusübergreifende Datenerfassung und -analyse ermöglichenDer Markt sendet Lebenszeichen – aber nur für die Richtigen

Im ZIA Frühjahrsgutachten ordnen wir erneut Wirtschafts-, Büro- und Logistikimmobilien, Corporate Real Estate sowie Hotel-, Bildungs- und Gesundheitsimmobilien analytisch ein. Unsere Erkenntnisse: Der Markt ist zurückhaltend, selektiv und deutlich anspruchsvoller gewordenInteressante Publikationen

Hier finden Sie Studien und Analysen, die wir teilweise im Kundenauftrag erstellt haben oder in Eigenregie auf Basis unserer Daten und Martexpertise. Viele können Sie kostenfrei hier herunterladen und lesen.